Poupe parte do 13º salário para situações inesperadas

por DANIELLE BRANT

Diante das projeções econômicas negativas para 2015 -que incluem mais um ano de baixo crescimento, inflação alta e risco de aumento do desemprego-, a recomendação de especialistas em planejamento financeiro para quem recebe 13º salário é montar uma reserva.

Esse dinheiro aplicado ajuda a passar por eventuais turbulências provocadas por imprevistos, como emergências familiares.

"É preciso pensar no que vem pela frente. Todo começo de ano tem despesas recorrentes, como IPVA, IPTU, matrícula e material escolar ou de faculdade", diz Reinaldo Domingos, presidente da DSOP, empresa especializada em educação financeira.

"Some a isso um cenário bastante caótico [previsto] para 2015 e fica evidente a necessidade de poupar", diz o especialista.

A recomendação é que a reserva seja suficiente para arcar com seis a oito meses das despesas da família, diz Amerson Magalhães, diretor da corretora Easynvest.

FÁCIL RESGATE

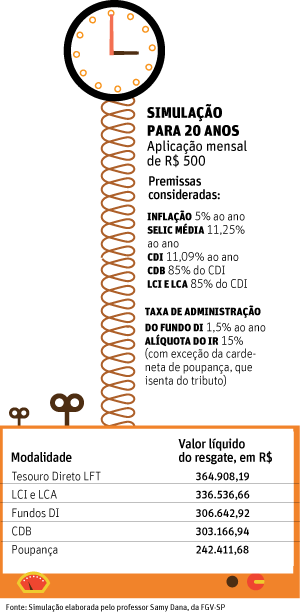

O dinheiro deve ser mantido em uma aplicação acessível, de fácil resgate, para o caso de haver necessidade de ser retirado em uma emergência. Entre as opções estão a caderneta de poupança, os CDBs (Certificados de Depósitos Bancários) e os fundos DI, que são pós-fixados.

Das três, a única isenta de Imposto de Renda é a poupança. Por outro lado, a caderneta tem um rendimento pouco acima da inflação. Nos últimos 12 meses, enquanto o IPCA (índice oficial) ficou em 6,59%, a caderneta teve rendimento de 6,99%.

Além disso, em um cenário de elevação da taxa básica de juros (Selic), como o atual, "a poupança perde atratividade para os fundos de investimento", ressalta Magalhães.

"A poupança é interessante para quem não está acostumado a investir e quer dar os primeiros passos nesse mundo. É uma forma pedagógica de desenvolver a capacidade de investimento. Mas a rentabilidade é pequena em relação a outras aplicações", afirma.

ALTERNATIVAS

No caso dos CDBs, que remuneram um percentual da taxa DI (juros de empréstimos entre as instituições financeiras), os bancos tendem a oferecer rentabilidade maior conforme cresce o volume de recursos investidos.

Quem optar pelos fundos DI deve prestar atenção às taxas cobradas. A principal delas é a de administração, que remunera o gestor do fundo. Caso ela esteja acima de 1,5% ao ano, pode corroer os ganhos dos investidores.

Um fundo que renda 10% ao ano, por exemplo, terá ganho líquido de 7,92%, após desconto de Imposto de Renda -de 20%- e a taxa de administração de 1%. Se essa taxa subir para 2%, o ganho cai para 7,84% no mesmo período considerado.

Fonte: Folha Online - 24/11/2014

Esse dinheiro aplicado ajuda a passar por eventuais turbulências provocadas por imprevistos, como emergências familiares.

"É preciso pensar no que vem pela frente. Todo começo de ano tem despesas recorrentes, como IPVA, IPTU, matrícula e material escolar ou de faculdade", diz Reinaldo Domingos, presidente da DSOP, empresa especializada em educação financeira.

| Editoria de Arte/Folhapress |

|

A recomendação é que a reserva seja suficiente para arcar com seis a oito meses das despesas da família, diz Amerson Magalhães, diretor da corretora Easynvest.

FÁCIL RESGATE

O dinheiro deve ser mantido em uma aplicação acessível, de fácil resgate, para o caso de haver necessidade de ser retirado em uma emergência. Entre as opções estão a caderneta de poupança, os CDBs (Certificados de Depósitos Bancários) e os fundos DI, que são pós-fixados.

Das três, a única isenta de Imposto de Renda é a poupança. Por outro lado, a caderneta tem um rendimento pouco acima da inflação. Nos últimos 12 meses, enquanto o IPCA (índice oficial) ficou em 6,59%, a caderneta teve rendimento de 6,99%.

Além disso, em um cenário de elevação da taxa básica de juros (Selic), como o atual, "a poupança perde atratividade para os fundos de investimento", ressalta Magalhães.

"A poupança é interessante para quem não está acostumado a investir e quer dar os primeiros passos nesse mundo. É uma forma pedagógica de desenvolver a capacidade de investimento. Mas a rentabilidade é pequena em relação a outras aplicações", afirma.

ALTERNATIVAS

No caso dos CDBs, que remuneram um percentual da taxa DI (juros de empréstimos entre as instituições financeiras), os bancos tendem a oferecer rentabilidade maior conforme cresce o volume de recursos investidos.

Quem optar pelos fundos DI deve prestar atenção às taxas cobradas. A principal delas é a de administração, que remunera o gestor do fundo. Caso ela esteja acima de 1,5% ao ano, pode corroer os ganhos dos investidores.

Um fundo que renda 10% ao ano, por exemplo, terá ganho líquido de 7,92%, após desconto de Imposto de Renda -de 20%- e a taxa de administração de 1%. Se essa taxa subir para 2%, o ganho cai para 7,84% no mesmo período considerado.

Fonte: Folha Online - 24/11/2014

.jpg)

Nenhum comentário:

Postar um comentário